成都银行:结构优化,风险可控,高质量发展下的强劲韧性

摘要:

面对错综复杂的经济环境,成都银行以“结构优化+风险可控”为核心战略,展现出强大的韧性和可持续发展动能。2024年末的业绩快报显示,成都银行多项关键指标均实现显著增长,彰显其高质量发...

摘要:

面对错综复杂的经济环境,成都银行以“结构优化+风险可控”为核心战略,展现出强大的韧性和可持续发展动能。2024年末的业绩快报显示,成都银行多项关键指标均实现显著增长,彰显其高质量发... 面对错综复杂的经济环境,成都银行以“结构优化+风险可控”为核心战略,展现出强大的韧性和可持续发展动能。2024年末的业绩快报显示,成都银行多项关键指标均实现显著增长,彰显其高质量发展模式的成功。

规模扩张与资产质量的双重保障:

成都银行总资产规模突破1.25万亿元,同比增长14.56%;归属于母公司普通股股东的净资产达798.51亿元,同比增长22.40%。值得关注的是,在规模扩张的同时,成都银行的不良贷款率仅为0.66%,较年初下降0.02个百分点,远低于行业平均水平,位居A股上市银行前列;拨备覆盖率高达479.28%,拥有强大的风险抵御能力。这体现了成都银行在风险管理方面精细化、智能化、数字化水平的显著提升。

稳健的盈利能力:

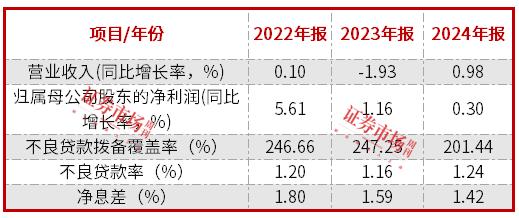

2024年,成都银行营业收入达229.77亿元,同比增长5.88%;归属于母公司的净利润达128.63亿元,同比增长10.21%。在整体银行业承压的背景下,成都银行的营收净利双增长展现出其强大的盈利能力和有效的经营策略。

资本实力的进一步夯实:

成都银行提前三年完成80亿可转债的摘牌,体现其强大的资本实力和偿债能力,为未来的发展提供了坚实保障。多家券商给予成都银行“优于大市”或“推荐”评级,看好其长期发展潜力。

区位优势与战略布局:

作为成渝地区双城经济圈的核心金融机构,成都银行拥有得天独厚的区位优势。成渝地区作为国家经济发展战略的“第四极”,拥有巨大的发展潜力。成都银行积极融入国家战略,依托政务金融、实体业务、零售负债“三大护城河”,深化改革,积极转型,巩固了其在区域经济发展中的金融主力军地位。

特色化差异化发展:

成都银行设立科技支行、文创支行、绿色金融支行、新经济支行等特色金融专营支行,积极探索差异化、特色化、高质量的金融发展路径。在科技金融、文创金融等领域的差异化布局,结合区域经济的高景气度和政策红利,推动其信贷投放保持稳定高增长。

未来展望:

随着成渝地区战略地位的进一步提升,成都银行有望在服务区域实体经济和自身高质量发展之间实现更深层次的协同,未来发展前景广阔。 成都银行的成功经验为其他区域性银行提供了借鉴,也为中国银行业的高质量发展提供了新的思路。 其在风险控制、资本运作和特色化发展方面的经验值得深入研究。

还没有评论,来说两句吧...